Η πιστωτική κρίση συνεπάγεται το πέρασμα σε μια υφεσιακή κατάσταση, αφήγημα που αναμένεται να λάβει πιο δραματικές διαστάσεις υπό την επικράτηση του φόβου και της αβεβαιότητας, με τον κλάδο των εμπορικών ακινήτων να είναι ο επόμενος που θα δεχθεί ένα ισχυρό πλήγμα, σύμφωνα με τον Michael Hartnett, επικεφαλής επενδυτικής στρατηγικής της BofA.

Όπως επισημαίνει ο ίδιος, «δεν υπάρχει τίποτα πιο επικίνδυνο από μια «αρκούδα» στο τέλος μιας bear market και… ο πληθωρισμός αναμένεται να υποχωρήσει απότομα, το πετρέλαιο υποχωρεί, τα επιτόκια μειώνονται, οι δείκτες PMI σταθεροποιούνται, ο κλάδος του real estate και των κατοικιών αντιδρά στα χαμηλότερα επιτόκια, πολλές θέσεις εργασίας ακόμη να καλυφθούν… οι «αρκούδες» δεν πρέπει να είναι δογματικά «bearish» με 15 μήνες σε «bear market», αλλά ακόμα… η ιστορία, οι τοποθετήσεις, η νομισματική πολιτική και η κερδοφορία αποτελούν τους λόγους για τους οποίους ο ίδιος εκτιμά οι αγορές θα κινηθούν προς νέα χαμηλά τους επόμενους τρεις έως έξι μήνες…

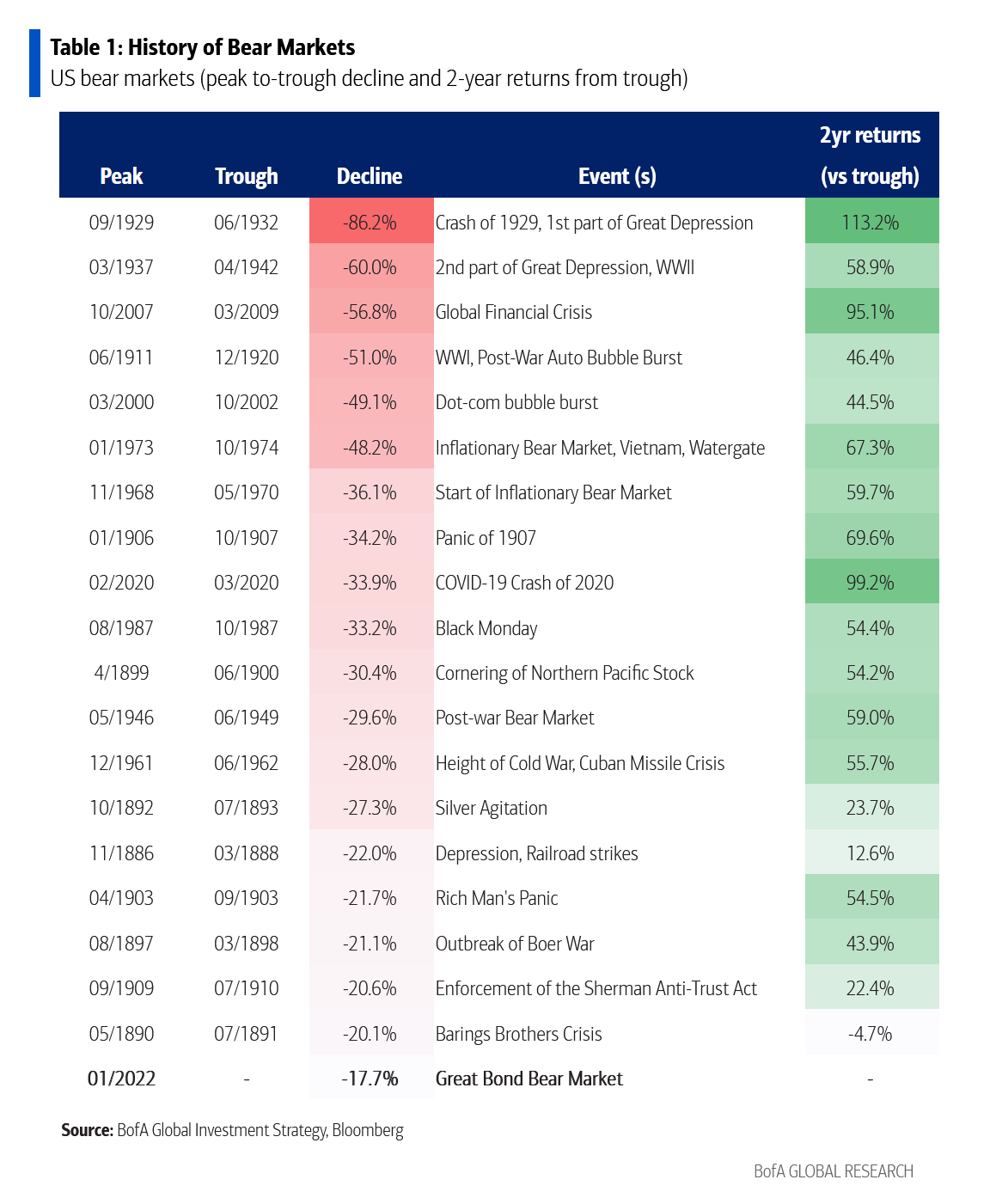

Ο S&P 500 βρίσκεται στην 20η «bear market» στα τελευταία 140 χρόνια, με μια μέση πτώση από τα υψηλά έως το κατώτατο σημείο της τάξεως του 37,3%, με μια μέση διάρκεια της τάξεως των 289 ημερών. Η ιστορία λέει ότι η «μέση bear market» θα έπρεπε να είχε τελειώσει στις 19 Οκτωβρίου του 2022 με τον S&P 500 στις 3.005 μονάδες, με την κατάσταση να σηματοδοτεί πλέον μια μεγαλύτερη από το κανονικό πτωτική τάση.

Θα είναι αργά όταν η Fed μειώσει τα επιτόκια

Σύμφωνα με τον Hartnett, η Fed είναι πολύ πιθανό να μειώσει «επιθετικά» τα επιτόκια κατά τους επόμενους δώδεκα μήνες, αλλά πιθανότατα μόνο αφού τα αμερικανικά payrolls περάσουν σε αρνητικό «έδαφος». Επιπλέον, οι επενδυτές ανησυχούν για την έλλειψη συντονισμού μεταξύ της Fed και της αμερικανικής αγοράς ομολόγων ως προς το «bank run» και τη νέα στοχοθεσία της Fed, το ανώτατο όριο χρέους των ΗΠΑ, τις εκτιμήσεις του Γραφείου Προϋπολογισμού του Κογκρέσου των ΗΠΑ για ελλείμματα υψηλότερα του 5% για τα επόμενα έξι χρόνια, τις αδιάκοπες δαπάνες για τις πολεμικές συρράξεις, το πτωτικό σημείο καμπής για το δολάριο, με την υποτίμηση να εμποδίζει τις χαμηλότερες αποδόσεις των αμερικανικών κρατικών ομολόγων και το εάν τελικά να χρειαστεί η Fed να προβεί στον έλεγχο της καμπύλης απόδοσης (YCC) ή στην επανεκκίνηση της Ποσοτικής Χαλάρωσης (QE), ώστε να περιορίσει την ανοδική κίνηση των αποδόσεων των ομολογων.

Είναι επίσης αληθές πως «οι αγορές σταματούν να πανικοβάλλονται όταν οι κεντρικές τράπεζες αρχίσουν να πανικοβάλλονται». Ο δανεισμός μέσω «discount window» από τη Fed έχει συμβεί ιστορικά γύρω από τα υψηλά χαμηλά της αγοράς, ως ένα «panic policy»… αλλά σε αντίθεση με τον πληθωρισμό των τελευταίων είκοσι ετών, η αγορά εργασίας των ΗΠΑ και της G7 παραμένει εξαιρετικά ισχυρή και οι κεντρικές τράπεζες παγκοσμίως είτε «παγώνουν» τους «επιθετικούς» τους χειρισμούς (π.χ. Βραζιλία) ή αυξάνουν τα επιτόκια (σημειώστε ότι η Κεντρική Τράπεζα της Ελβετίας αύξησε τα επιτόκια κατά 50 μονάδες βάσης μετά την κατάρρευση της Credit Suisse).

Όταν λοιπόν οι τράπεζες λαμβάνουν έκτακτο δανεισμό από τη Fed, ακολουθούν αυστηρότερα πρότυπα και μέτρα δανεισμού στις τράπεζες και ο χαμηλότερος δανεισμός οδηγεί σε μια κατάρρευση της αισιοδοξίας των μικρών επιχειρήσεων που δημιουργούν τα δύο τρίτα των θέσεων εργασίας στις ΗΠΑ, με την αγορά εργασίας να «σπάει» τελικά. «Έπειτα η Fed μειώνει τα επιτόκια, και τότε είναι συνήθως πολύ αργά…», όπως σημειώνει ο Hartnett.

Να σημειωθεί ότι στις αρχές της δεκαετίας του ’90 η S&L κρίση, οι μειώσεις των επιτοκίων της Fed και η πιο απότομη προς τα πάνω (steepening) κλίση της αμερικανικής καμπύλης δε συνέβησαν μέχρι την αύξηση των αρχικών αιτήσεων ανεργίας και των αρνητικών «payrolls», και σε αυτή την ύφεση θα πρέπει να προστεθούν τα εμπορικά ακίνητα στο επερχόμενο τοξικό «μείγμα» ύφεσης.

Η σωστή στρατηγική

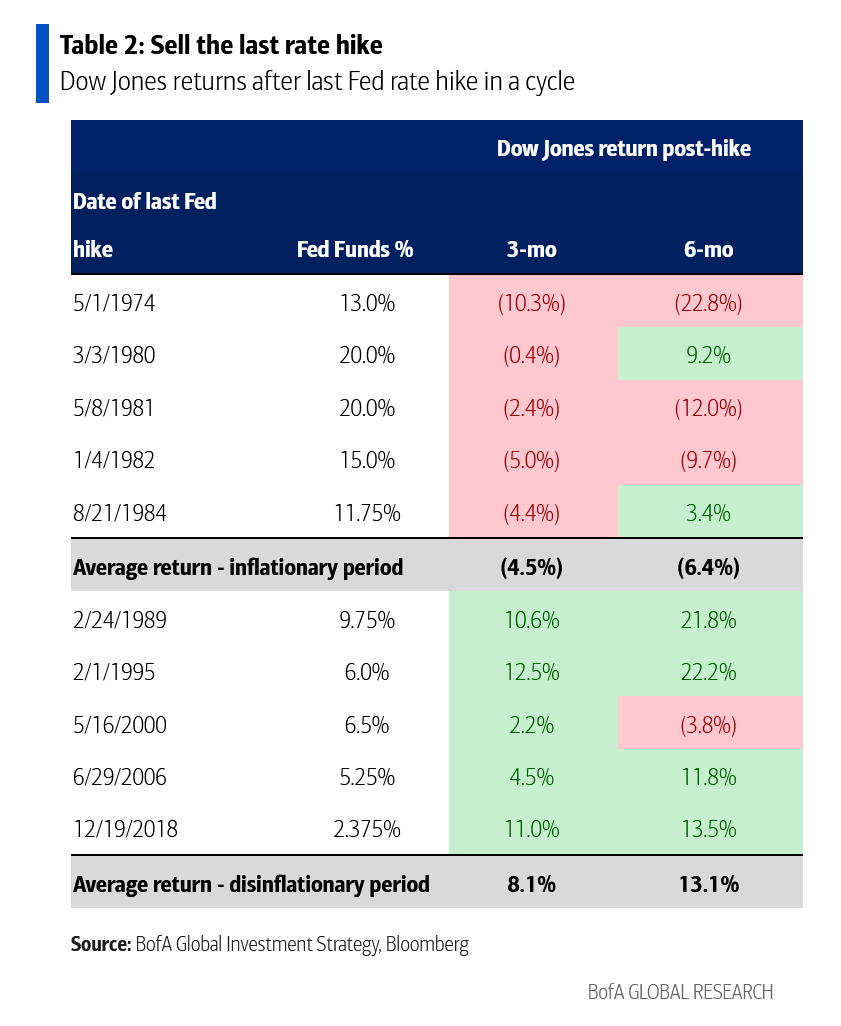

Η BofA καταλήγει στη στρατηγική της «πώλησης στην τελευταία αύξηση των επιτοκίων» που ήταν η πιο σωστή στρατηγική για τις μετοχές στις πληθωριστικές δεκαετίες του ’70 – ’80 αντί για το «αγόρασε στην τελευταία αύξηση» που λειτούργησε στην πιο πρόσφατη αποπληθωριστική αγορά της δεκαετίας του ’90+.

Οι μετοχές υποχώρησαν τους τρεις μήνες μετά από κάθε τελευταία αύξηση αύξηση των επιτοκίων τη δεκαετία του ’70 – ’80 και ο αμερικανικός επενδυτικός οίκος εκτιμά ότι το ίδιο θα συμβεί και το 2023 ως ένα «κύκλωμα» αρνητικής ανατροφοδότησης από την υψηλότερη ανεργία στο λιανεμπόριο και στις εταιρείες. «Αυτό είναι το τελευταίο χαμηλότερο σημείο που θέλουμε να αγοράσουμε, και θα αγοράσουμε τους πληθωριστικούς «κυκλικούς» τομείς και όχι την παλιά «ηγετική» δύναμη της πίστωσης, του PE και των μετοχών τεχνολογίας της υψηλής κεφαλαιοποίησης», καταλήγει η BofA.