Η FED η αμερικανική κεντρική τράπεζα σχεδιάζει πολλές αυξήσεις επιτοκίων 4 εντός του 2022 ή 6 όπως έχει υποστηρίξει ο Jamie Dimon της J P Morgan.

Επίσης και η EKT δεν αποκλείει μια αύξηση των επιτοκίων εντός του 2022.

Οι αυξήσεις των επιτοκίων έχουν στόχο την αποθέρμανση της οικονομίας, ωστόσο πόσο πιθανός είναι ο κίνδυνος ύφεσης;

Κατά την Deustche Bank, που παρουσιάζει μια ανάλυση ο δρόμος προς την επόμενη ύφεση….με τον πληθωρισμό ανεξέλεγκτο, τα κενά απασχόλησης και παραγωγής στις ΗΠΑ ενισχυμένα, η Fed πρέπει να καλύψει τη διαφορά ωστόσο συγκεντρώνονται τα κλασικά συστατικά για την επόμενη ύφεση».

Η Bank of America είναι πιο απαισιόδοξη… μια ύφεση θα μπορούσε να σημειωθεί αμέσως μετά το δεύτερο εξάμηνο του 2022, ο κίνδυνος δεν είναι μακριά….

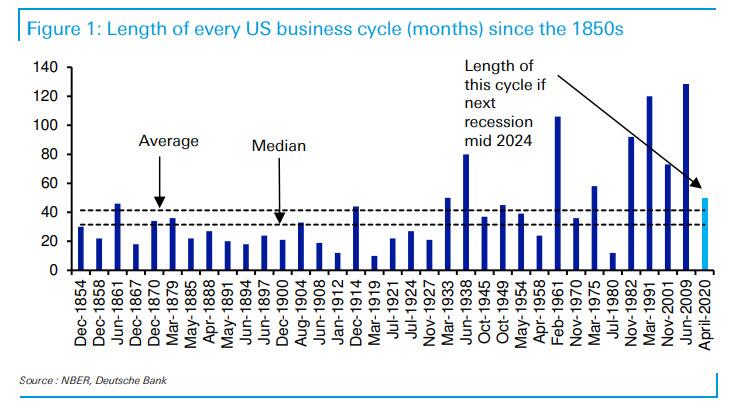

Κατά την Deutsche bank ωστόσο η επόμενη ύφεση θα μπορούσε να εμφανιστεί στα μέσα του 2024.

Ειδικά στις ΗΠΑ ο υφιστάμενος ανοδικός κύκλος είναι ο 8ος μεγαλύτερος ανοδικός από τους 35 τα τελευταία 170 χρόνια.

Και αυτό, φυσικά, προϋποθέτει ότι τα γεγονότα του Μαρτίου 2020 ήταν αρκετά για να επαναφέρουν τον επιχειρηματικό κύκλο – τον μεγαλύτερο στην ιστορία των ΗΠΑ, ο οποίος ξεκίνησε τον Ιούνιο του 2009 και τελείωσε με το κραχ του Covid εκτινάσσοντας το χρέος.

Και οι τέσσερις από τους προηγούμενους κύκλους (από το 1982) ήταν στους έξι μεγαλύτερους όλων των εποχών, οπότε τι μπορεί να σταματήσει αυτόν τον κύκλο να συνεχίσει ακόμη κάποια χρόνια;.

- Πρώτον, τα κενά παραγωγής και απασχόλησης έχουν κλείσει πολύ νωρίτερα σε αυτόν τον κύκλο από τους άλλους τέσσερις.

- Δεύτερον, οι αυξήσεις των επιτοκίων (πιθανώς) και η ισοπέδωση της καμπύλης αποδόσεων στα ομόλογα συμβαίνουν γενικά πολύ νωρίτερα.

- Τρίτον, ο πληθωρισμός επιταχύνεται με ρυθμό που δεν παρατηρήθηκε σε αυτό το στάδιο σε όλους τους προηγούμενους κύκλους.

Κατά την περίοδο 1982-2020 όπου σημειώθηκαν τέσσερις πολύ μεγάλοι κύκλοι, ο πληθωρισμός ελεγχόταν σε μεγάλο βαθμό από εξωγενείς αντιπληθωριστικές δυνάμεις.

Ως εκ τούτου, κάθε φορά που η οικονομία φαινόταν πιθανό να περάσει σε ύφεση, οι αρχές χαλάρωναν τις πολιτικές για να παρατείνουν τον ανοδικό κύκλο.

Ωστόσο αυτή την φορά θα πρέπει να επιλέξουν μεταξύ της αντιμετώπισης του πληθωρισμού ή της μείωσης των οικονομικών κινδύνων.

Ο τρίτος μεγαλύτερος κύκλος στην ιστορία σημειώθηκε στα μέσα έως τα τέλη της δεκαετίας του 1960, όταν η Fed ανταποκρίθηκε στην αδυναμία της αγοράς μετοχών μειώνοντας τα επιτόκια αντί να συνεχίσει να τα αυξάνει σε ένα πληθωριστικό περιβάλλον.

Αυτό επέκτεινε τον κύκλο, αλλά αναμφισβήτητα κλείδωσε υψηλότερο πληθωρισμό πριν καν φθάσουμε στην δεκαετία του 1970 όπου κυριάρχησε ο υψηλός πληθωρισμός.

Ο Δείκτης τιμών καταναλωτή έκλεισε τη δεκαετία του 1960 στο 6,2% – περίπου στο σημείο που είναι τώρα – και είχε ήδη υποχρεώσει την Fed να αλλάξει πολιτική αυξάνοντας τα επιτόκια.

Χαρτογραφώντας την επόμενη ύφεση

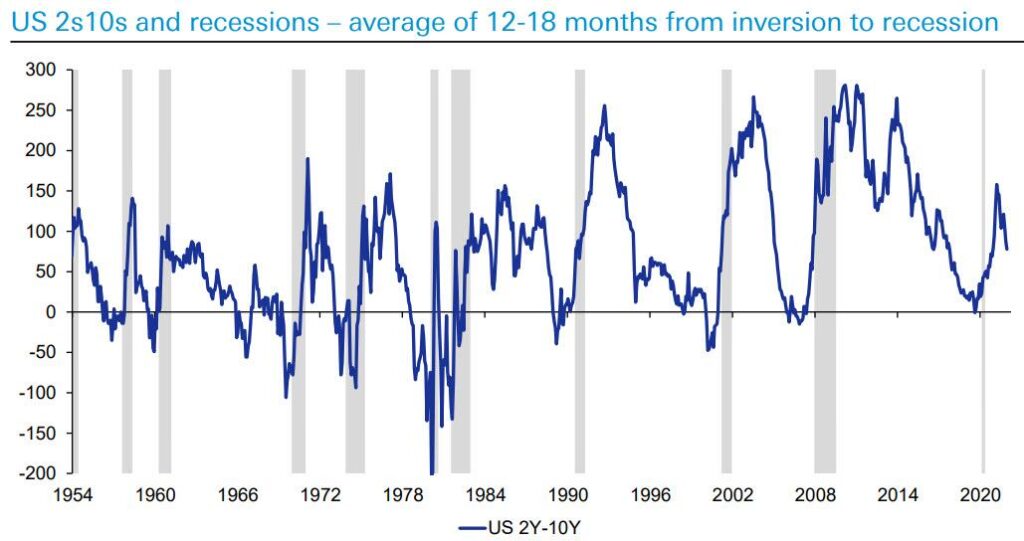

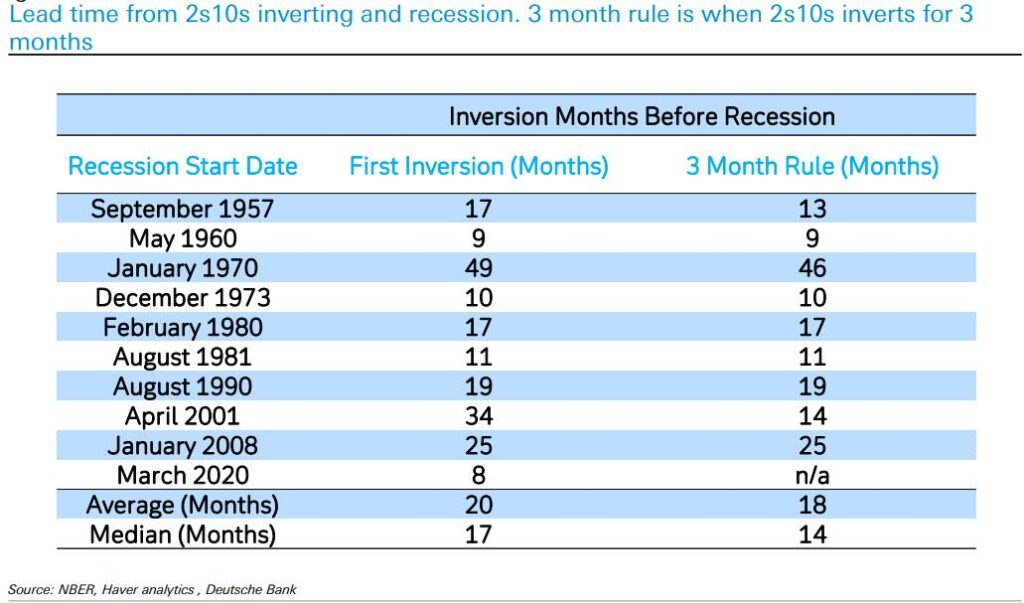

Κάθε ύφεση τα τελευταία 70 χρόνια συνέβη μόνο αφού υπήρξε αντιστροφή στις αποδόσεις των 2ετών και 10ετών ομολόγων.

Οι αυξήσεις της Fed το 2022 θα μπορούσαν να αντιστρέψουν την καμπύλη στο 1ο εξάμηνο του 2023

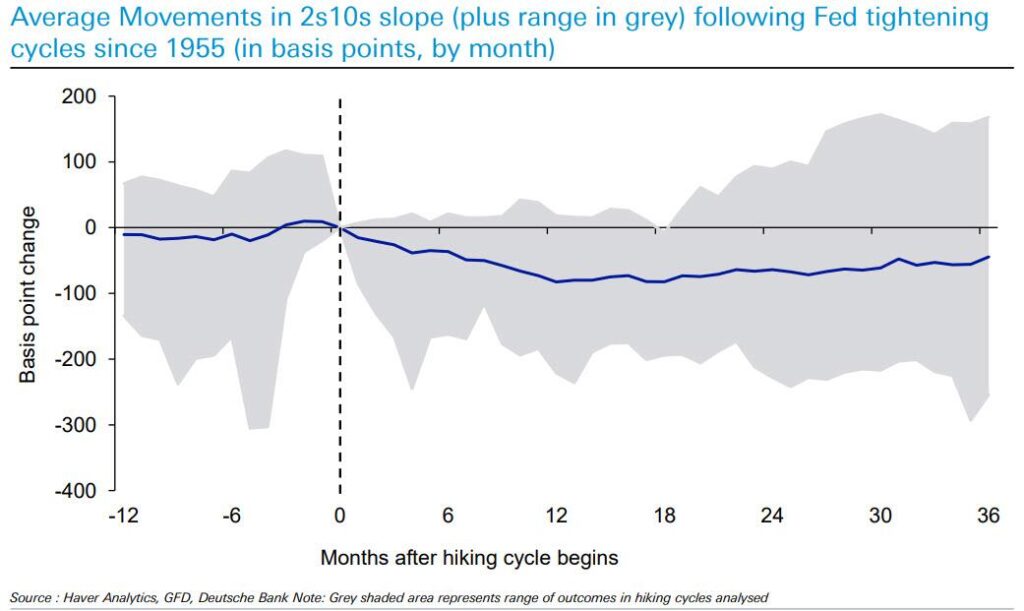

Η καμπύλη αποδόσεων στα ομόλογα σχεδόν πάντα ισοπεδώνεται μετά τις αυξήσεις της Fed, κατά μέσο όρο 80 μονάδες βάσης το πρώτο έτος.

Έτσι, θα μπορούσαμε η καμπύλη αποδόσεων να αντιστραφεί στο α΄ 6μηνο του 2023 και να ξεκινήσει η αντίστροφη μέτρηση για την ύφεση;

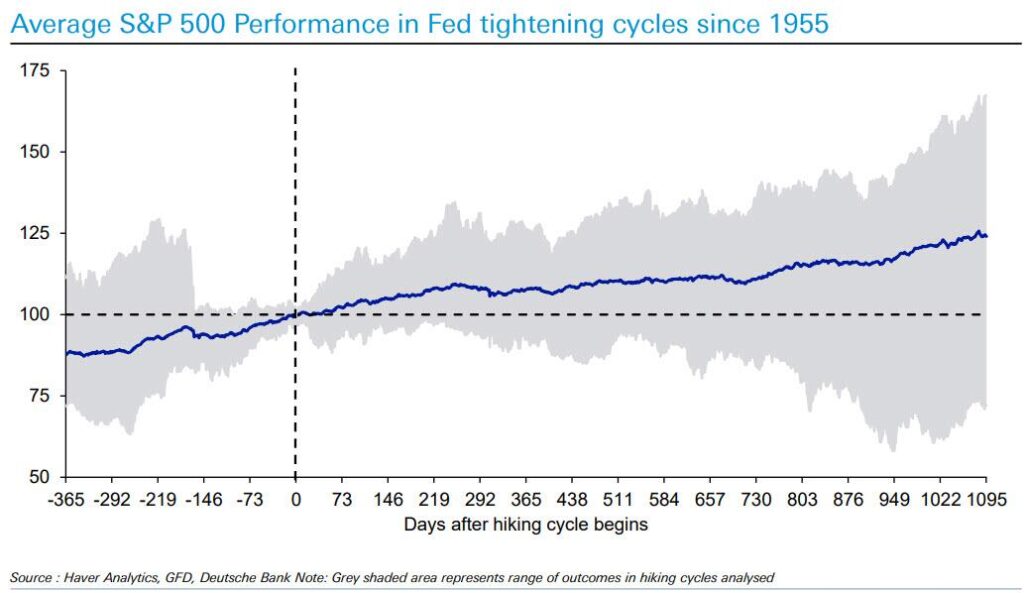

Μέση απόδοση του S&P 500 στους κύκλους σύσφιξης της Fed από το 1955:

Η αδυναμία αρχίζει να εμφανίζεται 9-10 μήνες μετά την πρώτη αύξηση και διαρκεί περίπου ένα χρόνο.

Σε περίπου 8-9 μήνες οι μετοχές πέφτουν μόνο σε μια φορά (1976) από τους 13 κύκλους αύξησης επιτοκίων….

Ωστόσο αυτή την φορά η κατάσταση είναι διαφορετική – η τρέχουσα πολιτική της Fed είναι η πιο χαλαρή από τη δεκαετία του 1950 και μόνο πιο χαλαρή κατά την έναρξη και το τέλος του Β Παγκοσμίου Πολέμου

Παρόλο που ο πληθωρισμός στις ΗΠΑ έχει εκτοξευθεί, οι προσδοκίες είναι ότι στο 4ο τρίμηνο του 2022 θα υπάρξει αποκλιμάκωση…

Άσχημα νέα για τις κεντρικές τράπεζες

Μερικά άσχημα νέα για τους κεντρικούς τραπεζίτες: ο πληθωρισμός δεν θα μειωθεί όσο γρήγορα είχε εκτιμηθεί.

Τα ενοίκια και το ισοδύναμο ενοίκιο των ιδιοκτητών (OER) αποτελούν περίπου το ένα τρίτο του καλαθιού (40% για τον πυρήνα του πληθωρισμού).

Το πετρέλαιο ήταν ένας μεγάλος μοχλός των προσδοκιών για τον πληθωρισμό την τελευταία δεκαετία, αλλά ίσως τα πράγματα είναι διαφορετικά το 2022.

Τι γίνεται με τη Fed;

Η ποσοτική σύσφιξη ανέκοψε μια από τις μεγαλύτερες ανοδικές αγορές στην ιστορία.

Θα έχει παρόμοιο αντίκτυπο αυτή τη φορά;

Να σημειωθεί ότι ο πληθωρισμός στο παρελθόν ήταν πολύ χαμηλότερος.

Και ενώ περιμένουμε την επόμενη ύφεση, έχουμε άσχημα νέα για τους λάτρεις των μετοχών τεχνολογίας: ο δείκτης FAANG έχει πολύ δρόμο ακόμη να διορθώσει καθώς ακολουθεί την επερχόμενη κατάρρευση του ισολογισμού της Fed.