Αναλυτής της Fitch Ratings προειδοποίησε ότι ο αμερικανικός τραπεζικός κλάδος πλησιάζει σε μια νέα περίοδο αναταραχής καθώς είναι ορατός ο κίνδυνος υποβάθμισης δεκάδων αμερικανικών τραπεζών, μεταξύ των οποίων και η JPMorgan Chase.

Ο οίκος αξιολόγησης μείωσε την εκτίμησή του για την υγεία του κλάδου τον Ιούνιο, μια κίνηση που όπως δήλωσε ο αναλυτής Chris Wolfe πέρασε σε μεγάλο βαθμό απαρατήρητη, επειδή δεν προκάλεσε υποβαθμίσεις στις τράπεζες.

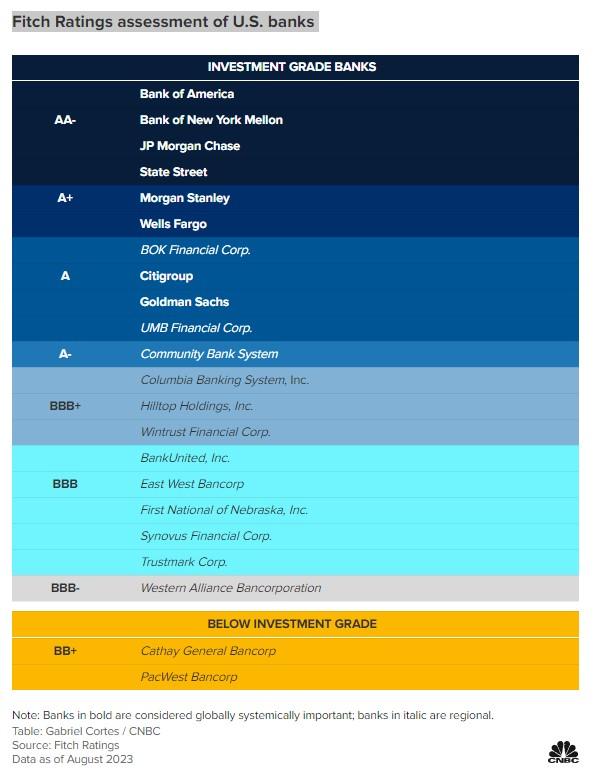

Ωστόσο, μια ακόμη υποβάθμιση κατά μία βαθμίδα, σε Α+ από ΑΑ-, θα ανάγκαζε τη Fitch να επανεκτιμήσει τις αξιολογήσεις για κάθε μία από τις περίπου 70 αμερικανικές τράπεζες που ελέγχει, δήλωσε ο Wolfe στο CNBC.

«Εάν γίνει υποβάθμιση στο Α+, τότε αυτό θα επαναβαθμολογούσε όλα τα χρηματοοικονομικά μας μέτρα και πιθανώς θα μεταφραζόταν σε αρνητικές ενέργειες αξιολόγησης», δήλωσε ο Wolfe.

Οι οίκοι πιστοληπτικής αξιολόγησης στους οποίους βασίζονται οι επενδυτές ομολόγων έχουν αναστατώσει τις αγορές το τελευταίο διάστημα με τις ενέργειές τους. Την περασμένη εβδομάδα, η Moody’s υποβάθμισε 10 μικρές και μεσαίες τράπεζες και προειδοποίησε ότι θα μπορούσαν να έρθουν μειώσεις για άλλους 17 δανειστές, συμπεριλαμβανομένων μεγαλύτερων ιδρυμάτων όπως η Truist και η U.S. Bank.

Νωρίτερα αυτόν το μήνα, η Fitch υποβάθμισε αιφνιδιαστικά τις ΗΠΑ, αφαιρώντας την κορυφαία αξιολόγηση του τριπλού «Α» που διατηρούσαν, μια κίνηση που προκάλεσε σφοδρή αντίδραση από τον Λευκό Οίκο και εξέπληξε επενδυτές και αναλυτές, συμπεριλαμβανομένου του διευθύνοντος συμβούλου της JPMorgan, Τζέιμι Ντάιμον, o οποίος χαρακτήρισε «γελοία» την απόφαση.

H Fitch προχώρησε σε αυτή την κίνηση επικαλούμενη «την αναμενόμενη δημοσιονομική επιδείνωση τα επόμενα τρία χρόνια, το υψηλό και αυξανόμενο βάρος του χρέους της γενικής κυβέρνησης και τη διάβρωση της διακυβέρνησης», τονίζοντας πως οι επανειλημμένες διαπραγματεύσεις και τα αδιέξοδα για το ανώτατο όριο χρέους απειλούν την ικανότητα της κυβέρνησης να τηρήσει τις υποχρεώσεις της.

Ντόμινο

Το πρόβλημα που δημιουργείται από μια νέα υποβάθμιση είναι ότι η βαθμολογία του κλάδου θα ήταν χαμηλότερη από ορισμένες αξιολογήσεις των τραπεζών. Σε αυτό το σενάριο, οι δύο μεγαλύτερες τράπεζες της χώρας βάσει ενεργητικού, η JPMorgan και η Bank of America, πιθανότατα θα υποβαθμίζονταν σε Α+ από ΑΑ-, καθώς οι τράπεζες δεν μπορούν να αξιολογούνται υψηλότερα από το περιβάλλον στο οποίο λειτουργούν.

Και αν υποβαθμιστούν κορυφαία ιδρύματα όπως η JPMorgan, τότε η Fitch θα αναγκαστεί να εξετάσει τουλάχιστον το ενδεχόμενο υποβάθμισης όλων των αξιολογήσεων των ομολόγων τους, σύμφωνα με τον Wolfe. Αυτό θα μπορούσε δυνητικά να ωθήσει ορισμένους πιο αδύναμους δανειστές πιο κοντά σε καθεστώς μη επενδυτικής βαθμίδας.

Για παράδειγμα, η BankUnited με έδρα το Μαϊάμι Λέικς της Φλόριντα, με βαθμολογία ΒΒΒ, βρίσκεται ήδη στα κατώτερα όρια αυτού που οι επενδυτές θεωρούν επενδυτική βαθμίδα. Εάν η εταιρεία, η οποία έχει αρνητικές προοπτικές, υποβαθμιστεί κατά μια βαθμίδα, θα βρεθεί επικίνδυνα κοντά σε αξιολόγηση μη επενδυτικής βαθμίδας.

Επιτόκια και αθετήσεις δανείων

Όσον αφορά το τι θα μπορούσε να ωθήσει τη Fitch να υποβαθμίσει τον τραπεζικό κλάδο των ΗΠΑ, ο μεγαλύτερος παράγοντας είναι η πορεία των επιτοκίων που καθορίζει η Fed. Ορισμένοι έχουν εκτιμήσει ότι η Fed μπορεί να έχει ήδη τελειώσει με την αύξηση των επιτοκίων και θα μπορούσε να τα μειώσει το επόμενο έτος, αλλά αυτό δεν θεωρείται δεδομένο.

Υψηλότερα επιτόκια για μεγαλύτερο χρονικό διάστημα από το αναμενόμενο θα πίεζαν τα περιθώρια κέρδους του κλάδου.

«Αυτό που δεν ξέρουμε είναι πού σταματά η Fed», δήλωσε ο Wolfe.

Ενα σημαντικό ζήτημα είναι αν οι αθετήσεις δανείων αυξηθούν πέρα από αυτό που η Fitch θεωρεί φυσιολογικό επίπεδο ζημιών, δήλωσε ο Wolfe. Οι αθετήσεις τείνουν να αυξάνονται σε ένα περιβάλλον αύξησης των επιτοκίων και η Fitch έχει εκφράσει την ανησυχία της για τον αντίκτυπο στις μικρότερες τράπεζες.

Ωστόσο, ο αντίκτυπος τέτοιων ευρέων υποβαθμίσεων είναι δύσκολο να προβλεφθεί.

Στον απόηχο των πρόσφατων υποβαθμίσεων από τη Moody’s, αναλυτές της Morgan Stanley δήλωσαν ότι οι υποβαθμισμένες τράπεζες θα πρέπει να πληρώνουν στους επενδυτές περισσότερα για να αγοράζουν τα ομόλογά τους, γεγονός που συμπιέζει περαιτέρω τα περιθώρια κέρδους. Εξέφρασαν μάλιστα την ανησυχία ότι ορισμένες τράπεζες θα μπορούσαν να αποκλειστούν εντελώς από τις αγορές χρέους. Οι υποβαθμίσεις θα μπορούσαν επίσης να ενεργοποιήσουν ανεπιθύμητες διατάξεις σε συμβάσεις δανεισμού ή άλλες πολύπλοκες συμβάσεις.